2023年是疫情防控放开的第一年,依然存在着诸多不确定因素和挑战,我国经济复苏增长进程和市场表现都不及预期,尽管宏观经济面充满韧性,但微观的行业市场却叫苦不迭,“内卷”成为各个行业的关键词,价格战更是席卷整个市场。除了中国经济面临较大承压,全球其他主要经济体表现也差强人意,受俄乌、巴以等局部地区冲突影响,特别是能源价格上涨和紧缩货币政策的限制,使得许多发达经济体需求受到抑制。另一方面,东南亚等新兴市场表现依然强劲,尽管受到美欧需求影响,但其代加工贸易却仍处于较高水平的增长通道之中,特别是初中级消费品的制造正呈现快速增长态势,对我国外贸出口也产生了较大冲击。去年,我国外贸进出口仅增长0.2%,出口仅增0.6%,对欧洲、美日韩等市场出口均出现下降,这个信号也表明整个外需市场疲软,经济外循环仍承载压力。和拉链息息相关的服装行业在去年也受到较大影响,出口同比下滑了7.8%,对传统市场的下降更甚。受此影响,我国拉链在去年也表现较为低迷,但相较于下游产业的情况,我国拉链外贸显然更加有韧性。中国五金制品协会拉链分会基于海关总署最新数据,对2023年我国拉链产品进、出口情况进行了分析。据海关统计数据显示。2023年全年,我国拉链产品进出口总额为17.96亿美元,同比下降7.59%,其中进口1.35亿美元,同比下降27.23%,出口16.61亿美元,同比下降5.52%。贸易顺差15.26亿美元,较上年同期有所下降。以下是详细内容。

一、出口方面

据海关数据显示,2023年,我国拉链产品出口数量、金额及增长率表现均未达预期,出口总体面临较大压力。

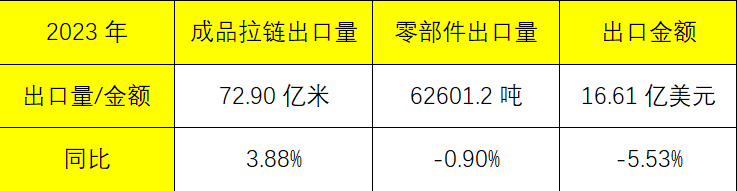

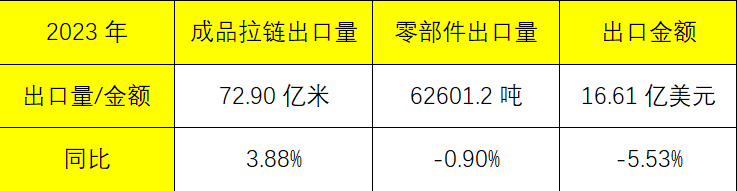

2023年我国拉链出口情况

从出口量看,2023年我国成品拉链出口量为72.9亿米,同比增长3.88%,其中金属拉链出口5.85亿米,同比增长9.47%,非金属拉链出口67.05亿米,同比增长3.42%。拉链零部件出口量为62601吨,同比下降0.9%。

从贸易金额看,2023年我国拉链产品出口金额总计16.61亿美元,同比下降5.52%,这是除特殊时期的2020年疫情期外首次出现出口负增长,净下降额近亿美元。但由于上一年高基数原因,去年出口降幅仍在可接受范围内,2023年出口额较2021年仍增长10%实属不易,这也表明暂时的下滑不改我国拉链出口韧性。

从月度出口金额看。3月当月出口金额1.69亿美元为月度出口峰值,同比增长36.44%。出口最少的月份是2月,出口额为0.76亿美元,同比下降8.67%,这主要受春节期间的短期空窗影响。3月份后出口额逐渐下滑,除了3、4、8月份出口有所增长外,其余月份均有不同程度下滑,其中1月份降幅最大,达到20.22%。从季度表现看,一季度出口4.08亿美元,同比下降0.85%;二季度出口4.57亿美元,同比下降4.29%;三季度出口4.07亿美元,同比下降6.87%。四季度出口3.88亿美元,同比下降10%,出口额在二季度形成峰值后开始出现梯度下滑态势,从趋势上看,2024年初拉链出口形势依然不会太乐观。

从出口省份看。2023年,我国拉链出口涉及31个省市,出口金额居前十位的是浙江、广东、江苏、福建、上海、广西、山东、新疆、四川、辽宁。主要出口产区集中在东南沿海前五省市,其中,浙江省出口金额最高,2023年拉链出口6.04亿美元,同比下降3.89%,占我国拉链出口总额的36.37%,尽管宏观市场环境压力较大,但浙江拉链外贸出口仍旧坚挺。排在第二位的是广东省,2023年拉链出口3.75亿美元,同比下降11.46%,占我国拉链出口的22.6%。五省市出口中仅江苏实现了4.64%的正增长,其余省市均为负增长,其中福建降幅最大,达21.62%,上海市出口金额最低,仅为0.94亿美元。

在各省的出口结构上,尼龙和注塑等非金属拉链仍然是出口的主力产品,占到拉链成品出口的6成左右。金属拉链出口中,浙江和广东两省差距不大,广东甚至要高于浙江。而尼龙和注塑拉链出口中,浙江省遥遥领先,成为全国最大的尼龙注塑拉链出口产地。同时,浙江和广东的拉链零部件出口也大幅领先于其他省份。

从出口国别(地区)情况看。2023年我国拉链产品出口涉及192个国家和地区,出口额排在前十位国家和地区分别是:越南、柬埔寨、孟加拉国、缅甸、中国香港、印度尼西亚、印度、土耳其、俄罗斯、巴基斯坦,对应地区的出口额分别为:2.33亿美元、1.19亿美元、1.19亿美元、1.11亿美元、1.03亿美元、0.74亿美元、0.72亿美元、0.7亿美元、0.51亿美元、0.47亿美元。增长幅度分别为:6.42%、10.34%、-18.66%、-11.1%、-7.34%、-8.7%、-10.18%、-20.48%、12.14%、4.67%。

中国拉链出口市场仍然集中在东南亚及南亚地区,前十地区超过7成来自该区域,这是中国拉链最重要的海外市场。对这十个国家和地区总出口额为10亿美元,占我国拉链出口市场的60.19%,与上一年基本持平。2023年对越南和柬埔寨及俄罗斯出现逆势增长,尤其是越南和柬埔寨作为中国拉链主要出口地,占据我国拉链出口21%左右,市场表现亮眼,也证明其纺服加工业增长带来的强劲需求还在持续。近几年,出口到中国香港的拉链逐年减少,由此前的第一市场渐渐下滑至第五,主要是随着大陆同其他贸易伙伴的便利度逐渐上升,直接贸易渠道更加畅通,以香港作为转口贸易的跳板优势逐渐下降,2023年,对柬埔寨出口增长迅猛,排名从第五位升至第二位,仅次于越南,柬埔寨市场的抢眼表现值得中国拉链企业关注。其次,对俄罗斯市场出口获得较高增长,随着俄乌冲突渐近尾声,俄罗斯国内需求逐渐回升,拉链需求与日俱增。

在区域市场方面,随着RCEP的落地生效,其对区域内贸易的促进作用持续显现,区域内贸易额明显增长。2023年,我国对RCEP其他14个成员国进出口贸易突破12.6万亿,较协议生效前的2021年增长5.3%,呈现“进”“出”两旺的发展势头。中国拉链对这一区域出口也有不错的表现,2023年,我国对RCEP成员国出口额为6.52亿美元,占我国拉链出口总额的39.24%,占比较上一年扩大2个百分点,未来该区域可能会有更乐观的市场表现。

从出口方式看,2023年我国拉链产品一般贸易出口仍占主导地位,一般贸易出口13.1亿美元,占比80%,其他方式出口1.33亿美元,占比8%,通过边境小额贸易方式出口1亿美元,占比6%。

从出口产品类型看,非金属(尼龙、注塑)拉链仍是我国拉链出口的主要产品,2022年,非金属拉链出口9.49亿美元,占出口总额的56.91%,占比与上一年基本持平。金属拉链出口额4.01亿美元,同比仅下降0.38%,占比18.15%,占比较上年有所上升。拉链零部件出口降幅最大,达到9.4%,出口额为4.14亿美元,拉链零部件主要是码装拉链及拉头等配件出口为主,其中尼龙码装拉链占比较高。

从出口价格方面看。2022年,金属拉链出口价格小幅下滑,平均出口价格为0.52美元/米,较去年同期下降8.99%,但高于2021年出口单价。近年来,金属拉链出口价格上扬趋势明显,尽管去年有所下滑,但中国金属拉链价格仍然具有较大的增长空间。非金属拉链平均出口价格为0.14美元/米,同比下降8.47%,尼龙和注塑拉链出口价格回落至2021年同期水平。拉链零部件平均出口单价为6.61美元/千克,同比下降8.57%,甚至低于2021年同期的价格水平。今年拉链出口价格整体下挫,一方面是全球经济复苏进程不及预期,市场紧缩带来的需求释放仍受抑制,加之下游产业正值去库存高峰,释放的新订单少于往期,所以,市场很容易出现供过于求的情况,企业在保产能、保市场的驱动下,内卷不可避免。去年,拉链价格内卷较为严重,各拉链制造商在传统产品中不断寻求降低成本的措施,好为打价格战做足准备,就连YKK、SAB、SBS等龙头企业都在开始拼杀价格,这让市场从各端层都掀起了一场生死阻击的价格混战。当然这也有一部分原因来自下游纺服产业降本增效,寻求更具性价比的供应链有关系。

从各产区出口价格看。在各类拉链产品出口价格方面,上海一直遥遥领先,产品附加值最高,上海地区的拉链产业可以说走在了中国中高端拉链市场的前列,为中国拉链高质量发展起到了带头作用。对于出口大省的浙江,三大类型拉链出口单价均低于其他主要出口省份,成品拉链出口单价约只有上海地区的1/3左右,差距十分悬殊,这也从侧面反应出浙江部分地区拉链产业还处于靠低端走量来支撑产业发展,同质化相当严重,内部竞争激烈。去年,各地区拉链出口价格普遍出现不同幅度下滑,其中广东出口价格下降最高,金属拉链价格下降18.41%。

二、进口方面

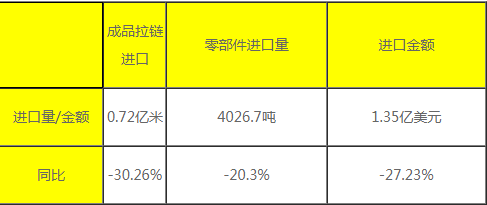

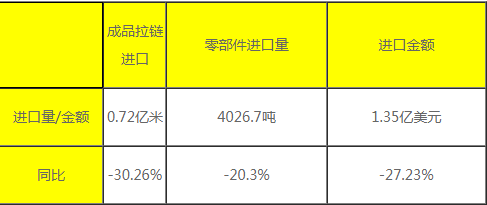

从进口数量看,2023年全年,我国成品拉链进口0.72亿米,同比下降30.26%;拉链零部件进口4026.7吨,同比下降20.3%。

2023年我国拉链进口概况

从进口贸易金额看,2023年全年,我国拉链进口合计1.35亿美元,同比下降27.23%。进口呈现前高后低趋势,进口峰值月份为6月,进口金额为0.13亿美元,低值为1月份0.06亿美元。除11月、12月外,其余月份均出现大幅下滑,降幅最大的是1月份,同比下滑53.32%。近年来(除21年外),中国拉链进口一直延续下滑态势,且降幅逐年扩大,从高峰时期的3亿美元降至去年的1亿多美元,可以说,中国拉链在内部高端市场的替代率逐渐走高,国产拉链在国内中高端市场的占有率稳步提升。

从拉链进口结构看。2023年1-12月,我国进口金属拉链0.09亿美元,同比下降9.62%,占我国拉链进口的6.42%;尼龙、注塑等拉链进口0.62亿美元,同比下降28.07%,占比45.88%;拉链零部件进口0.64亿美元,同比下降28.3%,占比47.7%。去年,三大类型拉链进口均呈现下降趋势,一方面是终端市场疲软、需求减弱,另一方面由于国产拉链冲击中高端市场,进一步蚕食了进口拉链的市场份额。在进口拉链中,金属拉链占比较小,而尼龙等非金属拉链及码装拉链进口占比较高,但降幅也最大。

从进口来源国别看。2022年,我国拉链进口排前十位的来源国(地区)分别为:日本、中国台湾、印度尼西亚、中国、英国、韩国、德国、意大利、中国香港、越南。2022年,从前十进口来源国进口拉链总计1.3亿美元,占我国拉链总进口的96.31%,比重较上年同期基本持平。排在前两位的依然是日本和中国台湾,日本一直是中国第一大拉链进口来源国,2023年对我国出口拉链7294万美元,同比下降16.68%,这主要为日本YKK企业所创造;其次是中国台湾地区,台湾拉链产业发展程度仅次于中国大陆,在产业规模和品质品牌方面都具有一定的竞争力,2023年中国从该地区进口拉链2655万美元,同比下滑33.72%。前十进口来源国(地区)的进口额均出现不同程度下降,其中,从越南进口拉链下降最大,降幅为81.37%,从中国本土进口(出口转内销等形式)降幅仅次于越南,降幅为57.71%。韩国、德国和意大利也有少量拉链出口到中国,主要为部分高端定制拉链,对整个中国拉链的进出口格局影响不大。

从进口价格看。2023年,我国拉链进口价格出现较大分化。金属拉链平均进口价格大幅上涨,涨幅达99.34%,较去年几乎翻了一倍(由于上一年海关数据有所失真,造成了技术性低基数),较2021年也增长超3成,而非金属拉链及拉链零部件进口单价出现明显下滑,尤其是拉链零部件进口价格下降了10%。中国拉链进出口价格同步下降,两者价格落差仍然较大,金属拉链进口价格是出口价格的3倍,非金属拉链是6.6倍,拉链零部件是2.4倍,进出口价差进一步增大,也表明中国拉链出口价格还有巨大的提升空间。

三、2024年我国拉链外贸仍有望重回增长轨道

1、2024年全球主要经济体通货膨胀将继续下降,根据国际货币基金组织预测,全球总体通胀率有望从2023年的6.9%降至5.8%,这表明经济恢复稳定和政策效应显现,随着总体通胀下降,市场信心逐步得到修复,世界经济逐渐复苏增长,预计将推动全球货物及服务贸易增长。全球主要地区的出口和进口量增长将在2024年恢复,全球货物贸易量预计增长3.3%。

2、纺服箱包等消费有望加速回升。受疫情及货币政策影响,在2020-2021年使得市场大范围补货,随着全球经济通胀加剧,需求下降与供应提升的矛盾让服装库存处于高位,随着近两年去库存加快,主要服装品牌企业库存压力明显减少。如阿迪达斯、耐克、PUMA、lululemon、优衣库等品牌在22-23年经历库存峰值后,库存水平逐渐维持在良性水平。于此同时,服装消费市场有望在今年转暖,以美国为例,作为全球最大的服装消费市场,其表现也给市场带来乐观预期,12月零售销售月率录得0.6%,高于预期的0.4%和前值0.3%,为去年9月份以来的最大涨幅,12月零售销售数据显示出2023年底美国经济增长的新迹象,凸显消费者支出的强劲韧性。美国服装PPI增速或有所回升,叠加美国零售端服装去库进度较快、需求企稳,中国对美服装出口预计会迎来改善。此外麦肯锡预测全球服装时尚产业的零售额还将继续增长2%-4%。于此同时,随着疫情渐入尾声,户外运动和外出旅行成为新的生活方式,户外装备、箱包等产品消费持续火热,中国箱包出口近年来实现了年均20%以上的增长,2024年这一趋势有望延续。

3、国内拉链企业订单情况有所改善。根据中国拉链协会统计的景气度指数看,23年四季度景气度指数录得107,超过临界值,处于景气区间,从景气度趋势上看,2023年整体呈现前低后高的爬坡态势,且四季度订单指数111处于相对景气区间,其他指标也基本处于景气区间内,说明行业总体运行情况正逐渐好转,这也表明整个内外市场需求在加速回暖。

4、越南、柬埔寨、孟加拉为代表的东盟、东南亚、一带一路等区域市场带来的增长潜力是中国拉链外贸企稳的压舱石。尽管受欧美主要出口市场需求下降的影响,2023年年初东南亚等国家成衣出口出现大幅下滑,但其在纺服产业上的长期增长趋势及潜力未受影响,中国拉链在这些区域的出口总体上也是处于增长通道,2023年,中国对越南、柬埔寨拉链出口依然保持增长态势。全球各大评级机构对这些地区2024年的经济发展给出了积极评价,东南亚经济增长也将高于其他地区。随着全球纺织服装箱包加工中心向东南亚国家转移速率加快,我国拉链也将从产品出口向产能出口逐渐延伸,但中国拉链供应链仍具有无可比拟的优势,中国拉链直接出口仍然是国际纺服产业链分工中不可缺失的一环。

结语

受市场需求减弱影响,2023年中国拉链出口出现明显下滑,对以外销为主的拉链企业产生了较大冲击。展望2024年,外部环境的复杂性、严峻性、不确定性仍在上升,进一步稳外贸仍面临很多困难,存在很大挑战。同时我们也要看到,国际市场方面,需求正在回升,尤其是美国去库存进入尾声,近期需求有明显提升。此外,我国经济长期向好的趋势没有改变,我国拉链出口仍具备诸多有利条件,产业竞争力不断提升,数字化、智能化、绿色化进程加快推进,相信随着政策效应逐步显现和高水平开放稳步推进,我国拉链出口稳增长、提质量、增效益的基础将进一步夯实。与此同时,中国拥有全球规模最大、最齐全的拉链产业链,为全球纺织服装、箱包鞋类、户外运动等产品装备提供配套服务,中国拉链产业本身就具有强大韧性,所以,大家仍要鼓足信心,在高质量发展的政策内生动力下,不断提升自身竞争力,实现可持续、高质量发展。