【概要】7月以来,全球棉花增产预期强化,纺织市场延续弱势,供需宽松格局得到进一步验证,国内外棉花价格再度下探年内低点。随着棉花生长进入关键期以及纺织市场淡季逐步接近尾声,在天气风险加大叠加下游备货缓慢启动等因素支撑下,棉价或有望逐步企稳。

第一部分行情回顾

7月以来,国内外棉纺织市场仍处于淡季,新增订单有限,各棉花主产国天气未出现大的变化,全球棉花增产预期没有改变,国内外棉花价格震荡下行,7月26日ICE棉花期货主力合约结算价为67.99美分/磅,较月初下跌5.11美分/磅,跌幅7%;代表进口棉中国主港到岸均价的国际棉花指数(M)为77.07美分/磅,较月初下跌5美分/磅,折人民币进口成本13310元/吨(1%关税,不含港杂费),较月初下跌864元/吨,跌幅6.1%。郑州商品交易所棉花期货主力合约结算价为14130元/吨,较月初下跌535元/吨,跌幅3.6%;代表内地标准级皮棉市场价格的国家棉花价格B指数为15421元/吨,环比下跌350元/吨,跌幅2.2%。

第二部分分析与展望

一、国际棉花市场

(一)天气对棉花产量的影响仍存变数

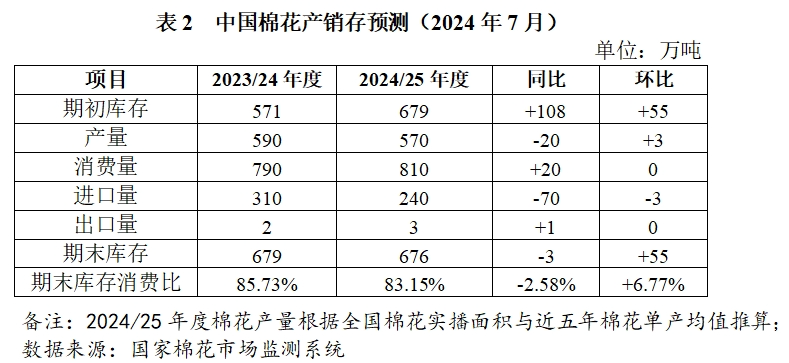

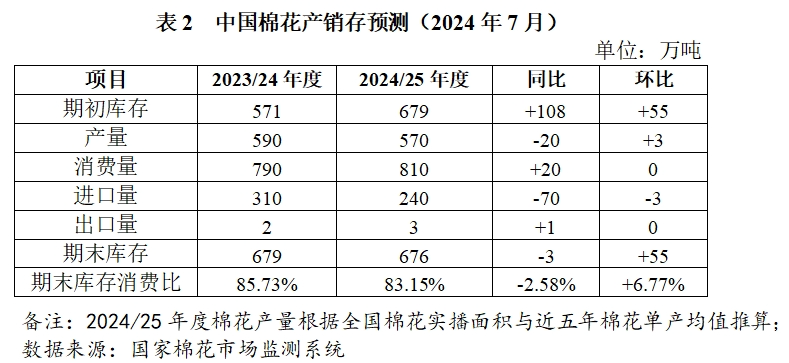

北半球棉花春播以来,各主产区棉花播种和生长较为顺利,6月末,美国和中国发布的2024年棉花实播面积均超过前期意向植棉面积调查,其中据美国农业部统计,美国棉花实播面积为1170万英亩,较前期意向种植面积增加102.7万英亩,增幅9.6%;据国家棉花市场监测系统统计,中国棉花实播面积为4083.3万亩,较前期意向种植面积增加33.4万亩,增幅0.8%。美国农业部7月公布的全球棉花供需预测报告显示,2024/25年度全球棉花产量为2617万吨,环比调增23万吨;棉花消费量2552万吨,环比调增6万吨;产需过剩量65万吨,环比调增17万吨(表1)。

7月和8月是北半球棉花关键生长期,是南半球棉花采摘期。天气变化对棉花产量的影响需密切关注。美国国家海洋和大气管理局预测,受大西洋海水温度升高、太平洋拉尼娜现象等多种因素影响,今年6月至11月大西洋盆地飓风活动将高于正常水平,对棉花产区的影响需持续关注。澳大利亚棉花采摘进入尾声,6月以来的持续降雨导致采摘进度受到影响,主产区新南威尔士州所受影响较大,预计棉花质量或低于去年。巴西棉花主产区马托格罗索州和巴伊亚州自6月份以来出现旱情,棉花生长进度较慢,预计采摘有所延迟,单产和质量也受到一定影响。据巴西国家商品供应公司7月预测,2023/24年度巴西棉花产量为363.6万吨,较6月预测调减2.1万吨。

(二)三季度棉花现货供应情况需要关注

7月和8月通常国际棉花市场新增供应有限,9月和10月为国际纺织品服装市场需求旺季。新棉全部采摘并完成加工一般至少需要2-3个月,因此在新棉大规模上市前容易出现阶段性供应紧张状况。海关数据显示,2023年8月至2024年5月,美国棉花出口量为224.8万吨;2023年8月至2024年6月,巴西棉花出口量为251.2万吨。按照过去五年各国棉花出口进度测算,到7月底美国棉花库存将降至40万吨左右,处于近年来低位;巴西棉花库存将降至81万吨,同比减少6万吨。在此阶段,澳大利亚棉花将是国际棉花市场上的主要供应来源,考虑到美国棉花库存偏低、澳大利亚和巴西棉花采摘延迟且质量下降等因素,三季度国际棉花市场的阶段性、结构性供应状况需密切关注。

(三)宏观环境改善预期持续升温

美国劳工部数据显示,2024年6月美国消费者价格指数(CPI)同比上涨3%,为过去39个月最低记录。7月10日美联储主席鲍威尔在国会听证会上表示通胀已显著放缓,无需等到通胀降至2%下方再降息。市场对美联储降息的预期随之增强,美元指数也因此下行,对大宗商品价格起到一定支撑作用。同时,美国6月服装及配饰零售销售额263.6亿美元,同比增长4.3%;欧盟5月纺织品服装进口99.8亿美元,同比基本持平;日本5月纺织品服装进口量22.3亿美元,同比基本持平。随着纺织品服装市场“金九银十”旺季逐步临近,国际纺织品服装品牌零售商的采购也将逐步启动。

二、国内棉花市场

(一)棉花关键生长期天气风险犹存

据国家棉花市场监测系统监测调研,新棉播种期以来,新疆土壤积温状况好于去年,灾害天气较少。目前棉花已进入花铃期,长势好于预期;内地棉区不利天气较多,黄河流域6月天气干旱,棉花长势同比较差;长江流域多地出现大雨,棉花产量或受影响。据气象部门预测,7-8月新疆大部地区气温较常年偏高,降水量较常年偏少,棉花生长仍面临干旱风险;黄河流域和长江流域进入汛期,部分棉区面临洪涝风险。

(二)国内棉花库存逐步消化

受下游纺织市场淡季影响,纺织企业采购棉花延续随用随买模式。据国家棉花市场监测系统调查,截至7月25日,全国棉花累计销售率87.5%,较过去四年均值下降1.8个百分点。据万得数据统计,截至6月,全国棉花工商业库存406万吨,按照过去五年7-8月库存消化进度测算,到8月底棉花库存将下降至300万吨左右,为近五年来中等水平。据郑商所仓单数据,截至7月25日,棉花仓单11702张(46.8万吨),较上月下降1395张(5.6万吨),降幅10.7%,近期下降趋势较为明显。目前疆内未售棉花若顺价销售亏损较高,加上企业信贷资金相对充足,主动降价销售意愿不强,部分棉花计划延续到下年度销售。贸易商、纺织企业考虑若棉花期货价格继续下跌,将会在期货市场上加大采购棉花,因此预计国内棉价下跌空间相对有限。

(三)棉纺市场秋冬备货有望缓慢启动

当前纺织品服装市场淡季特征浓厚,我国纺织品服装内销和出口市场均表现不佳。据国家统计局数据,6月服装、鞋帽、针纺织品类商品零售额1236.8亿元,同比减少1.9%,其中服装类零售额873.3亿元,同比减少2.2%。纺织品服装出口同比增速有所放缓,6月我国纺织服装出口274亿美元,同比增长2.3%,增速较上月放缓2.2个百分点。其中纺织品出口122.5亿美元,同比增长6.6%;服装出口151.5亿美元,同比下降0.9%。

历史数据显示,每年下半年棉纺织市场活跃度高于上半年。据国家统计局数据,近十年9-12月国内规模以上企业平均纱产量553万吨,较3-6月平均纱产量高出6%。通常情况下棉纺织市场“金九银十”于7月下旬至8月开始备货,意味着后期棉花需求或有望逐步回升。近期据部分广东、江浙纺织服装企业反馈,由于少量秋冬季订单下达,市场订单略有增加,从而延缓了企业开机率下滑趋势。据国家棉花市场监测系统抽样调查,截至7月初,被抽样调查企业棉花平均库存34.3天,环比减少1.6天;开机率74.4%,环比上升3.1个百分点。

主要结论

7-8月为棉花关键生长期,也是高温和强对流天气多发期,棉花产量依然存在变数。9-10月为纺织服装市场传统旺季,棉花需求或将有所改善。此外,美国通胀降温使得市场对美联储降息的预期有所增强,市场信心得到修复。以上因素有利于棉价企稳回升。需要注意的是,近期国际贸易摩擦有所升级。在继美国、马来西亚、巴西等地收紧跨境电商小额包裹进口免税政策后,欧盟委员会计划本月对150欧元以下的非欧盟电商平台进口商品征收关税,或为将来需求端的变化增添更多不确定性,需密切关注。

【版权声明】秉承互联网开放、包容的精神,纺织网欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源纺织网;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至yuln@netsun.com,我们将第一时间核实、处理。