2021年是中国加入世贸组织20周年。20年来,中国纺织服装贸易经历了从粗放式快速成长,再到理性增长的过程。贸易额年均增长8.7%,其中出口额从500亿美元扩大到超过3000亿美元,翻了两番多,年均增长9.5%,进口翻了一番,年均增长3.7%。

数据来源:根据中国海关数据整理

出口增长最快的时期主要集中在刚入世的前五年和美国次贷危机之后的两年,年均增幅均超过或接近20%,之后进入理性增长区间,尤其是“十三五”时期,整体增速放缓至不到1%。外贸格局逐步从传统方式向新外贸形势演进,出口市场结构进一步多元化。跨境电商、市场采购等新贸易模式、新平台发展迅速,为外贸企业提供了更多选择和机会。千万美元级别以上的出口市场从入世之初的115个国家和地区,扩展到164个,“一带一路”国家和地区成为极具潜力的新兴市场。外贸新旧动能加快转换,从单纯重视量的增长向关注质的提升迈进。入世之初,出口商品以低附加值的服装加工为主,服装出口占比达68%。“十四五”首年,中间品、产业用纺织品的出口比重提升到46%,与服装所占比重的差距迅速缩小。纺织行业已将提质增效、创新驱动、节能减排、社会责任建设等高质量发展要素放在首位,企业争做制造业单项冠军,全国涌现出一大批各具特色的优秀企业,并形成了上百个以优势产品为中心的、上下游配套齐全的产业集群。加强与周边国家的合作共识,积极“走出去”布局,基本形成以中国为核心的中国和东盟产业协同区域。充分优化资源配置带动周边国家和我国中间品及最终消费品的出口,实现共同发展。中国纺织服装行业和外贸发展的内生动力充足。

如今,我们面临的外部贸易环境有了明显变化。国际贸易增长的黄金时期基本结束,全球化已进入“下半场”,系统性风险显著上升,逆全球化潮流和尚未结束的疫情为全球经济、贸易带来困扰。预计未来5年至10年将是百年未有大变局中的加速重构期,是全球政治、经济领域动荡的关键期。与疫情交织的各种因素的不确定性对行业经营者和外贸人提出新的挑战。就纺织服装行业来说,多年来已经适应了全球经济一体化和扩大开放的节奏,全球产业链、供应链协同配合成为保证纺织服装产业得到稳定发展的前提,企业也能够正视产业外移的扩张,积极参与并接受精益生产,提倡降库存。在此发展模式下行业多年来均能够保持良好、畅通的运转。但是疫情的持续发酵使得被忽视的底层危机逐步显现:一旦产业链、供应链出现断裂,就会造成一连串的多米诺效应,对看似稳定的产业架构形成威胁。美国对新疆棉的立法打压、年内一度的限产限电措施、原材料价格飞涨、全球性物流受阻、运费飙升,使2021年的生产和出口遭遇前所未有的困难,一方面,大量订单涌入导致产能不足;另一方面,供应链被迫中断,上游缺乏原料、中游生产缺电缺人、下游发货物流受阻,导致资金流动更加紧张,企业利润微薄甚至无利可赚。

面对未知的将来,政府和行业组织都有责任帮助企业把握住疫情中及疫情后的时机,加快调整战略思路,提高外贸定价权和话语权;多元化布局供应渠道,适度分散供应商地理布局,减少对单一来源的依赖;加快国际国内双循环建设布局,进一步拓展外部市场;提高产业链供给两端的调研质量与信息发布速度,协助企业适时调整库存规模与出货时间,力争在大变革的时代引领企业突破瓶颈,在疫情后的竞争新赛道上占得先机。

年度分析

克服多重不利全年出口创新高

2021年我国纺织品服装对外贸易概况分析

2021年,新冠肺炎疫情引发的全球政治、经济形势不稳定、不确定的特点进一步突出,我国外贸环境在疫情与多重因素的叠加作用下加剧动荡,全球产业链、供应链在疫情冲击下暴露出脆弱性。原料与电力供应短缺、生产资料与海运费价格大涨、人民币升值等不利因素交织,对我国纺织服装出口形成巨大挑战。在国家积极有效的防控措施和稳经济、稳出口政策的支持鼓励下,纺织服装行业克服诸多困难,加强产业链、供应链上下游协同,抓住难得的海外订单爆发期窗口与订单回流机会,实现出口超预期增长。2021年纺织品服装累计出口额首超3000亿美元,创历史新高,实现了纺织服装外贸“十四五”规划的开门红。2021年,纺织品服装进出口贸易额3511.8亿美元,同比增长9.8%,两年平均增长8.9%。其中,出口3227.1亿美元,增长9%,两年平均增长9%;进口284.7亿美元,增长20.5%,两年平均增长7.5%;累计贸易顺差2942.4亿美元,增长8%,两年平均增长9.2%。这份成绩单体现了我国纺织服装行业在困难下展现的强大韧性和潜力,以及建设纺织强国的初心与坚守。

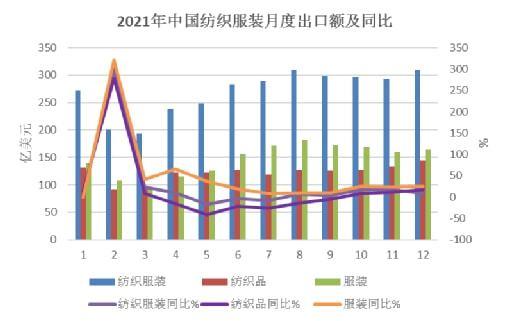

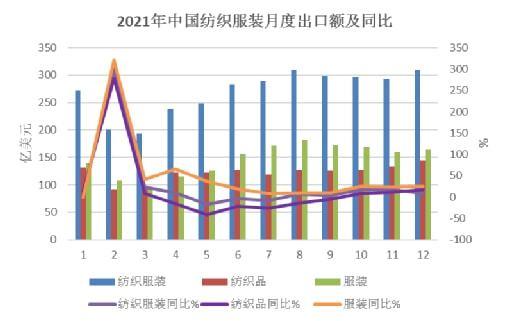

各季度出口呈梯度增长

2021年一季度,纺织服装出口在2020年底外需回升余温下,整体表现稳健,累计出口额664.1亿美元,在低基数效应下,首季出口增长迅猛,增幅高达43.5%。二季度,由于同比基数上升,且受到防疫物资出口回落影响,当季出口767.9亿美元,下降5%,但仍高于2019年同期。三季度以来,防疫物资出口占比继续回落,整体出口回归以传统大类商品为主的格局,月度出口逐步回升。尤其在季末时,东南亚等地疫情反复加剧致订单回流国内,扩大我国出口份额,9月开始出口恢复增长,当季累计出口896.1亿美元,下降2.6%,降幅较上季收窄。四季度,东南亚疫情好转带动纺织中间品需求回升,欧美受制于物流不畅提前备货,消费需求持续扩张。在诸多因素影响下,当季出口额达898.9亿美元,当季出口增幅迅速升至16.8%,全年各季出口整体呈现金额梯度上升、增幅“U”型反转走势。

数据来源:根据中国海关数据整理

数据来源:根据中国海关数据整理

家纺产品和家居服需求旺盛

疫情防控、隔离启动了全球的“宅模式”,消费者居家时间增多,服务性消费被迫缩减,支出更多用于购买家具、服装和玩具、电脑及电子产品等“居家型”消费品。从纺织品服装的出口市场看,欧美等发达国家仍是最重要的消费大户。中美间政治关系未出现明显缓和迹象,中美贸易战依然没有结束,中欧关系摇摆不定,但欧美消费者仍然做出理性选择,从拥有高效、稳定产业链的中国采购服装产品,美国和欧盟也依然是我国最大的终端消费品市场,二者合计占我国纺织品服装总出口额的1/3。尤其是美国,2021年美国占我国出口份额的18%,占比虽然低于2020年,但比疫情前的2019年扩大了1.4个百分点,第一大市场的地位依然稳固。2021年,中国对美纺织服装出口580.9亿美元,增长5%,其中大类商品家用纺织品出口增长32%,针梭织服装增长39.1%,其中适合家居的针织服装增长近60%。对欧盟出口纺织服装485亿美元,下降10%,主要是由防疫产品导致,大类商品家用纺织品增长27%,针梭织服装增长20.4%,其中针织服装增长近40%。对日本出口纺织服装203.9亿美元,下降6.9%,其中家用纺织品出口增长9.7%,针梭织服装增长7.5%,其中针织服装增长14.5%。

下游产品需求扩张带动东盟等发展中国家对纺织中间品的进口激增,2021年,我国对东盟纺织服装出口496.6亿美元,增长25%,其中大类商品纱线面料合计增长28.3%,对南亚的孟加拉国、印度出口纱线面料分别增长61.5%和88.5%,均远超去年和疫情前的水平。

“一带一路”国家占比迅速回升。2021年我国对“一带一路”沿线国家合计出口纺织服装1155.3亿美元,占总出口的35.8%,占比较2020年回升4.5个百分点,出口额同比增长24.8%,较疫情前增长17.5%。

服装等大类商品担当出口主力

全球疫情防控常态化后,我国防疫品出口逐步回落,医用口罩和防护服累计出口占总出口比重降至5%,累计出口额下降75.5%,出口回归以服装、纱线面料、家用纺织品等大类商品为主导格局。纱线、面料、家用纺织品和针梭织服装合计占出口总额的76%,出口额分别增长43.6%、34.4%、27.9%和26.3%。除去防疫产品后的纺织品服装出口增长33.4%,其中纺织品增32.6%,服装增34.1%,增幅都超过全国货物贸易均值。

大类商品的增长是由量、价共同带动的,外需扩张带动各类商品的累计出口量全部实现增长,增幅在14%至21%之间。多年来大类商品的出口价格始终保持平稳,今年则因疫情导致上游供给不畅,同时受美元流动性宽松、国际大宗商品整体提价影响导致国内采购和进口原材料的价格居高不下,并进一步传导至下游而出现了罕见的全产业链提价。国内采购方面,纺织原料类购进价格指数从年初由负转正、逐月递增,全年累计上涨5%。进口方面,主要原料棉花价格持续高位运行,累计进口单价上升16.4%,化纤价格上涨了6.5%。纱线、面料、针梭织服装的出口价格分别提升22.4%、11.5%和11.2%,下游终端产品价格涨幅更低,说明服装生产、出口企业承受了更多成本负担,利润遭到挤压,生产经营压力最为突出。

订单回流现象难以持续

2020年疫情突起,在中国强大的产业链、供应链支持下,主要发达国家自中国进口猛增,当年中国产品在欧盟、美国和日本市场中所占份额全部大幅回升,暂时中止了疫情前逐年下降的局面。2021年,疫情常态化下,发达国家采购模式再度向“中国+越南+其他亚洲低成本国家”回归,东盟等地的占比较去年回升,尤其孟加拉在美、日服装进口中所占份额均创下新高。当年中国产品份额较去年回落,但在欧盟和日本市场的占比仍高于疫情前2019年的水平。根据欧盟统计局统计,2021年中国纺织服装在欧盟市场中所占份额为33.7%。根据日本财务省统计,2021全年在日本市场中所占份额为56.8%,分别较2020年下降8.7和1.9个百分点,但均略高于2019年。根据美国商务部统计,2021年我产品在美市场占30.4%,分别较2020年和2019年同期下降8.3和2.3个百分点。随着东南亚等地复工复产速度加快,订单再次从国内“复流出”,中国产品在发达国家市场份额将持续呈现缓慢下降趋势。

东部大省龙头带动作用凸显

2021年,纺织服装出口额排名前五的省(自治区、市)依次为浙江、江苏、广东、山东和福建,出口合计占全国的比重从2020年的73.7%回升至75.8%,接近疫情前水平。东部大省仍是拉动出口增长最主要的力量。从地理区域划分,东部地区整体实现9.1%的增长,拉动整体出口增长7.8个百分点,西部地区增长29%,只有中部地区下降2.7%。

全国31个省(区、市)中,共有21个实现增长,占比2/3以上,两年平均实现增长的有26个,占比超过80%。虽然个别地区受去年基数抬升影响同比下降较快,如湖北和北京,但出口规模仍高于疫情前水平,两地两年平均增幅仍分别达到12%和8.4%。

进口整体实现稳增长态势

在生产、出口恢复、内需扩大,以及人民币升值的推动下,纺织品服装进口全年始终呈现稳增长态势,各月全部实现10%以上的增长,全年累计增长20.5%。

成品服装出口扩张带动纺织中间品纱线和面料进口合计增长29%,同时由于疫情管控导致国内消费者出境受限,对国外中高档服装服饰的消费需求转向进口采购,全年针梭织服装进口累计增长29.3%,毛皮革服装和衣着附件的增幅更高达60%和43%。使服装进口在全部进口中所占的比重从去年的40%升至43%。

进口增长也是由数量扩张和价格提升共同拉动。纱线和针梭织服装的进口量分别增长10.5%和4.6%,面料进口量持平,三类产品的进口均价分别提升22.5%、23.5%和16.7%,可看出价格拉动作用更为明显。

棉花进口呈现量价背离

2021年,棉花累计进口214.7万吨,下降0.6%,进口均价1.92美元/千克,上涨16.4%。从1月起至10月,棉花进口都呈现出量跌价升、量价背离的现象,年底方有所缓和。棉价一路高企是导致进口量下降的主因,生产企业减少棉花进口改为使用进口棉纱,带动棉纱全年进口量增长11%。从进口市场结构看,美国和巴西是我国最主要棉花进口来源国,进口量合计占比达到68.6%。澳大利亚自去年被印度超越后占比进一步下降,进口量排名落至第6位,低于布基纳法索和贝宁。

据中国棉花协会统计,2021/2022年度全国棉花总产577.4万吨,同比降2.5%;预计进口量约275万吨;消费量834万吨,同比降1.02%,供需基本平衡。年末纺织企业订单较少,部分纱厂由于成品库存较高,多以减少生产来减轻压力,纱、布产量均有所下降;由于新棉价格高企,纺织企业接受力度不足,原料采购较谨慎,工业库存较上月略有下降。

数据来源:根据中国海关数据整理