一、2023年国内外棉花市场回顾

2023年全球地缘政治关系紧张,俄乌冲突、巴以冲突持续扰动供应链,发达国家央行激进紧缩政策负面效应持续显现,全球经济增速明显放缓。我国疫情防控平稳转段后,社会生活逐步常态化运行,经济恢复呈现波浪式发展、曲折式前进的过程。

国内外棉花价格走势分化,ICE棉花期货主力结算价总体在75-90美分/磅箱体波动,郑棉期货主力结算价由3月最低13845元/吨涨至9月最高17785元/吨,国家持续三个多月投放中央储备棉并增发滑准税配额调控市场,棉价运行趋于稳定,新棉上市后逐步下行,2023年末跌至15550元/吨,较年初仍上涨9.3%。

(一)国际棉价走势

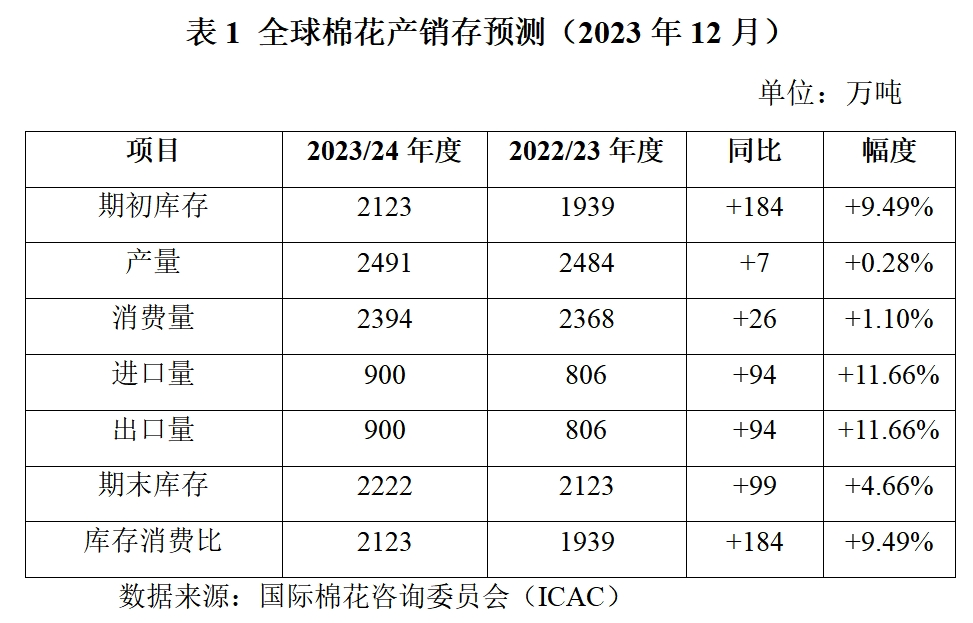

2023/24年度全球棉花产大于需,国际棉花咨询委员会(ICAC)预测全球棉花产量2491万吨,消费量2394万吨(表1)。2023年,美国和中国棉花种植面积同比减少、棉花春播和生长期天气异常等利多因素与美联储持续加息导致美欧银行业流动性风险频发、地缘政治冲突持续不断拖累全球经济等利空因素交织,国际棉价维持箱体波动(图1)。ICE棉花期货主力合约结算价最高为89.95美分/磅,最低为74.89美分/磅;国际棉花指数(M)最高为103.43美分/磅,最低为87.63美分/磅。

图1 2023年国际棉花价格走势

(二)国内棉价走势

国家棉花市场监测系统预计2023/24年度棉花产量566万吨,消费量760万吨,产需缺口194万吨,同比扩大96万吨(表2)。

2023年国内棉花走势主要分为四个阶段(图2)。

2023年1月至2月初为小涨阶段。国内疫情防控政策优化调整,市场信心有所恢复,纺织市场消费好转,新棉销售进度加快,国内棉花价格上涨。2月1日郑棉主力合约结算价涨至15150元/吨,较年初上涨6.5%;国家棉花价格B指数由年内最低价15085元/吨涨至15815元/吨,涨幅4.8%。

2月至3月为回调阶段。由于纺织市场恢复不及预期,以及国际棉价快速下跌施压,国内棉价开始回调。3月17日,郑棉主力合约结算价跌至年内最低13845元/吨,跌幅6.2%;3月27日,国家棉花价格B指数跌至阶段低点15142元/吨,跌幅4.3%。

3月末至9月初为上涨阶段。国内棉花种植面积大幅减少,棉花生长期间新疆产棉区出现异常天气,叠加棉花商业库存紧张和新年度棉花抢收预期,国内棉花价格一路上行。7月中下旬国家有关部门先后发布中央储备棉销售和滑准税配额增发公告,中储棉公司于8月14日、9月4日两次上调日挂牌量,棉价涨势趋缓。9月1日,郑棉主力合约结算价涨至年内最高17785元/吨,涨幅28.5%;9月4日,国内棉花价格B指数涨至年内最高18231元/吨,涨幅20.2%。

10月至年末为下行阶段。新棉收购期未出现市场估计的大规模抢收情况,且银行加强信贷监管措施,棉花各产区籽棉收购价格“高开低走”,之后纺织市场“金九银十”表现差于预期,棉花价格承压下行。截至12月29日,郑棉主力合约结算价为15550元/吨,较10月初下跌11.2%;国内棉花价格B指数为16349元/吨,较10月初下跌9.7%。

图2 2023年国内棉花价格走势

二、2024年国内外棉花市场展望

(一)国内外宏观经济形势

展望2024年,全球地缘政治冲突走向面临不确定性,国际贸易持续疲软,多国大选之年带来的政治动荡必会影响全球政治经济形势。联合国1月4日发布《2024年世界经济形势与展望》报告预测世界经济增速将从2023年的2.7%降至2024年的2.4%。全球通胀水平已现缓慢下降迹象,美联储货币政策可能再度转向宽松调节,全球流动性将趋于宽松和活跃。

从国内来看,中央经济工作会议定调,2024年要坚持稳中求进、以进促稳、先立后破,从过去两年强调“稳”,到更强调“进”和“立”,传递出更为积极的政策信号。随着国际环境有所缓和、经济社会运行趋于正常以及政策效应持续释放,宏观经济有望进一步复苏企稳。高盛、瑞银等外资金融机构预计2024年中国经济增长率将为4.8-5%左右。

需要注意的是,虽然2024年国内外宏观经济形势向好,但国外货币政策转向过程仍存在不确定性,需要预防政策预期和实施节奏的变化给棉市复苏带来的影响。

(二)国际棉花市场

2023/24年度,巴西、澳大利亚棉花产量预计同比有所减少,但仍保持在历史高位,其中巴西棉产量有望首次超过美国。若后期天气形势好于去年,下年度美国棉花增产的概率较大,因此2024年主要出口国的棉花供应仍较充裕。同时,随着国外货币政策的转向,高通胀和高利率对消费的抑制作用将逐渐减轻。

1.美国:新棉扩种有难度天气仍是关键因素

目前2023/24年度美棉加工检验进入后期,从美棉签约装运数据来看不尽人意。据美国农业部,截至2023年末美国棉花检验量244.7万吨,约占产量(278.2万吨)的88%。美国棉花累计净出口签约量139.6万吨,约占产量的一半;累计装运量71.2万吨,同比减少16万吨。尽管棉粮比价和上年同期相比有所提升,棉花竞争力得到增强,但美国行业机构调查显示,ICE期货价格低于80美分难以对种植意向产生积极影响,2024年美国棉花种植面积可能总体保持稳定或略有减少。需要注意的是,厄尔尼诺现象预计从2024年2月开始逐渐向中性过渡,即降雨量增多的可能性加大,因此北半球棉花播种期受到极端天气影响的概率或低于上年,若后期天气状况好于去年,2024/25年度美国棉花产量恢复的概率较大。尽管如此,市场仍需密切关注棉花生长期天气变化对于供应端的炒作。

2.印度:棉花上市快于去年新棉种植或有下滑

本年度,印度籽棉交售和皮棉上市高峰期较往年稍早,截至2023年末,2023/24年度的棉花累计上市量约198.21万吨,印度棉花协会预计产量降至500万吨左右。截至2023年12月19日,印度棉花公司的最低支持价(MSP)收购累计达到15.3万吨。受棉花价格较低以及单产下滑的影响,印度棉花协会(CAI)预计2024/25年度棉花播种面积下降近10%,转基因棉花种子技术陈旧依然困扰着棉花单产问题。

3.巴西和澳大利亚:产量同比略降总体保持高位

南半球巴西和澳大利亚新棉种植正在进行。近年来巴西棉花种植呈逐年增长态势,据巴西国家商品供应公司统计,截至2023年末,2023/24年度巴西棉花种植完成26.1%,同比提速3.1个百分点,该机构2024年1月预计2023/24年度棉花产量为309.9万吨。这意味着巴西棉花产量将有可能首次超过美国。澳大利亚新棉播种初期产区干旱,棉花种植面积可能减少,但近两个多月产棉区持续大范围降雨,种植意向和产量预期有所回升。该国农业资源经济研究局预计,2023/24年度澳大利亚棉花种植面积41.3万公顷,同比减少28%;产量92.5万吨,同比减少26.1%,仍比近十年均值高20%。

4.全球消费需求有望缓慢改善

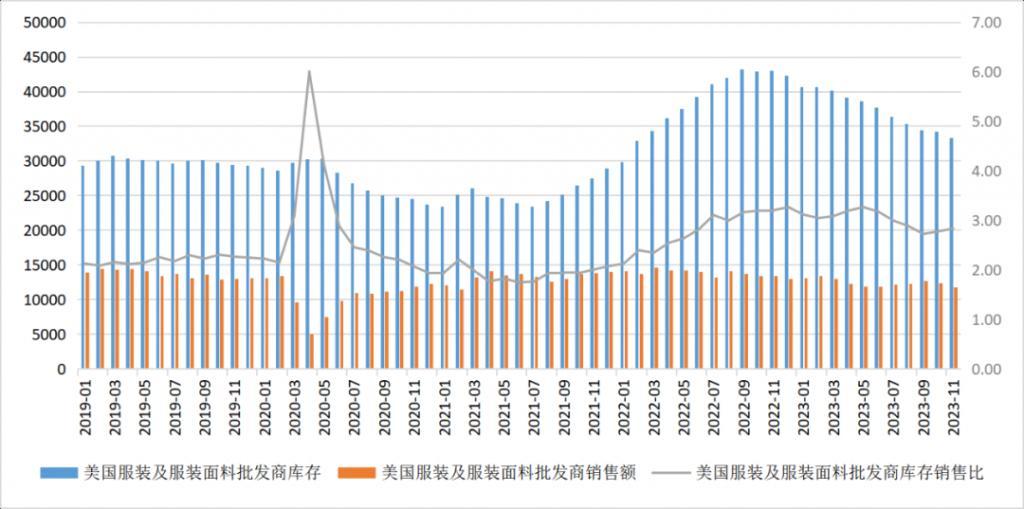

美国服装及面料批发商库存从2022年9月以来持续回落,截至2023年11月批发商库存已降至333.06亿美元。2024年全球通胀水平有望回落,发达经济体央行加息走向终点,高通胀和高利率对消费的抑制作用将逐渐减轻,主要服装消费国购买力也将有所恢复,将有助于带动全球纺织业逐步复苏。

图3 2019年以来美国服装及服装面料批发商库存及销售额

(三)国内棉花市场

1.生产:植棉面积预计小幅缩减

2023/24年度全国棉花采摘和交售基本完成收尾,据国家棉花市场监测系统数据,截至2023年末全国累计加工皮棉511.6万吨,同比增加77.6万吨。据中国纤维质量监测中心数据,截至2024年1月10日,全国棉花累计公检508万吨,同比增长34%。按进度推算产量将高于前期市场预测。

据国家棉花市场监测系统近期意向种植面积调查,2024年我国棉花意向种植面积4040.7万亩,同比减少99.5万亩,减幅2.4%,主要原因是新疆实施粮棉种植结构调整,引导次宜棉区退出棉花种植,并将棉花目标价格补贴规模确定为510万吨,内地棉花与其他经济作物收益相比差异较大,种植相对费工费时,农户改种其它作物意愿增强。

2.消费:内需拉动棉花消费增长

中央多次强调要把着力扩大国内需求,恢复和扩大消费摆在优先位置。2023年3月以来,国内月度服装鞋帽针纺织品零售额同比持续正增长,显示出较好的复苏态势。纺织品服装出口额同比下降,但自8月以来降幅逐月缩窄,整体保持回暖状态。预计2024年棉花消费的增量仍将以内需拉动为主,国家刺激消费政策的实施将为国内边际消费反弹带来积极动力,纺织服装出口形势在美欧补库需求回升下也将逐步企稳。

3.进口:棉花进口量有望扩大

国内外棉花价差从2023年由大幅倒挂逐步恢复至正常状态,棉花进口利润窗口打开,叠加国家发改委增发75万吨棉花进口滑准税配额,9月以来棉花进口量同比大幅增加。2023/24年度我国棉花消费预计同比变动不大,棉花产量同比明显减少,供需缺口扩大将增加棉花进口需求,预计2024年棉花进口量或有所扩大。

4.库存:花纱库存消化需要时间

2023/24年度开启后,国内棉花供应量较为充足,进口棉、储备棉和国产棉持续上市增加市场资源,国产新棉销售进度缓慢,国家棉花市场监测系统显示截至2023年末,全国累计销售皮棉90.6万吨,同比减少15.8万吨,较过去四年均值减少75.1万吨,较往年同期进度大幅减缓。此外,国内棉纱库存持续处于高位状态,棉纱进口量持续同比大幅增长,对上游棉花消化形成抑制,库存压力需要一定时间缓解。

结束语

展望2024年,全球经济继续在曲折中前行,棉花供需形势与上年相比整体变动不大,一段时期内需求疲软仍是制约棉价的最大因素。海外高通胀与高利率环境缓和的预期逐步兑现,美欧纺织服装市场库存缓慢下降,将为国际棉价提供积极支撑。国内经济缓慢复苏,棉花产需缺口被储备棉和进口棉弥补,供需的季节性特征仍将是市场的主要运行逻辑。需密切关注各国棉花种植面积变化情况,防范供应端投机炒作。